La fiscalité Epargne Retraite : connaissez-vous vos droits ?

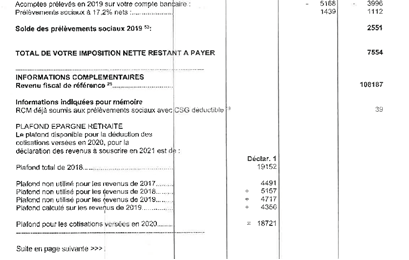

Il est fort probable que vous disposiez d’une enveloppe fiscale d’épargne retraite via un contrat déjà existant. Comment le savoir ? Regardez la partie épargne retraite présente sur votre feuille d’impôts.

Vous êtes-vous interrogé sur les données de votre feuille d’impôts ? Est-ce que ses montants vous parlent ? Utilisez-vous cette enveloppe ou voudriez-vous l’utiliser ?

Il s’agit d’anciens contrats existants, des fois en sommeil car vous avez changé d’entreprise. Soulignons deux points permis par la Loi Pacte de 2019 au sujet des plans épargne retraite : on peut désormais transférer d’anciens contrats vers un seul Plan Epargne Retraite (PER), et nouveauté : il est possible d’en sortir une partie en capital.

Le PER à la loupe

Souscrit à titre individuel (auprès de son banquier, assureur, courtier, etc.) ou collectif (par l’entreprise pour le compte de ses salariés), le PER est par définition un produit « tunnel » bloqué jusqu’à la retraite. Toutefois, contrairement aux dispositifs précédents (PERP, Madelin), le souscripteur peut récupérer la totalité de l’épargne constituée sous forme de capital (éventuellement fractionné dans le temps) plutôt que de rentes viagères. Autre avantage, dénouable en franchise fiscale en cas d’accidents de la vie (décès du conjoint ou partenaire d’un Pacs, invalidité, surendettement, etc.), le PER peut également être débloqué pour acheter sa résidence principale.

A savoir aussi que les cotisations individuelles versées sur un PER sont déductibles chaque année du revenu imposable dans une double limite indexée sur les revenus professionnels et le plafond annuel de la Sécurité sociale de l’année n – 1. En 2021, la déduction maximale est de 32.909 EUR, un plancher de 4.113 EUR étant prévu pour les faibles revenus. Autre bonus, les plafonds annuels de déductibilité non consommés, mutualisés entre conjoints, sont valables trois ans, donc utilisables rétroactivement dans des conditions très souples. Si le PER est souscrit par un travailleur non salarié, celui-ci garde la latitude, pour chaque versement, d’arbitrer entre cette forme de déduction assise sur le revenu global ou celle qui prévaut dans le cadre des contrats Madelin , basée sur le revenu professionnel (BIC, BNC…) de l’année, dans des limites élargies (jusqu’à 76.101 EUR en 2021).

Un calcul à faire

En choisissant une sortie en capital à échéance ou avant terme pour acheter son logement, le PER est soumis au barème classique de l’impôt sur le revenu hors plus-values, taxées, elles au prélèvement forfaitaire unique de 30 % (dont 17,2 % de prélèvements sociaux). Par comparaison, le PERP (ancien PER), autorise lui aussi une sortie partielle en capital à échéance (20 % ou 100 % pour un retraité qui envisage d’acheter sa résidence principale) et propose un prélèvement libératoire réduit de 7,5 % après abattement de 10 %.

Le levier fiscal du PER qui joue sur la capitalisation finale vaut surtout pour les souscripteurs fortement imposés en phase d’épargne (TMI de 30 % ou plus), susceptibles de profiter d’un différentiel de taux d’imposition entre la phase de constitution et de liquidation du plan.

Enfin, on peut toujours renoncer, pour chaque versement et non pour toute la durée du PER, à la réduction d’impôts à l’entrée, afin de toucher à terme un capital défiscalisé. Plusieurs calculs sont donc à faire pour voir ce qui est le plus intéressant pour vous.

De l’intérêt d’un audit retraite

Vous avez dès lors tout intérêt à connaitre vos droits aux régimes obligatoires pour optimiser au mieux vos choix de versement pour profiter des différents avantages fiscaux. Océa Concept, le département retraite de DL Développement, prend en charge dans ses études les différentes simulations en fonction des options de vos contrats que vous soyez salarié, profession libérale, TNS, chef d’entreprise, ect…